これまで中国から外に出る資金について、色々と見てきました。最後に中国に入る資金について、少し見ておこうと思います。

最近、よく言われるのが対中投資の急減あるいは純流出という現象。分析というより、足元で何が起きているか程度を、簡単に見ておこうかと思います。

国際収支統計からみた資本取引

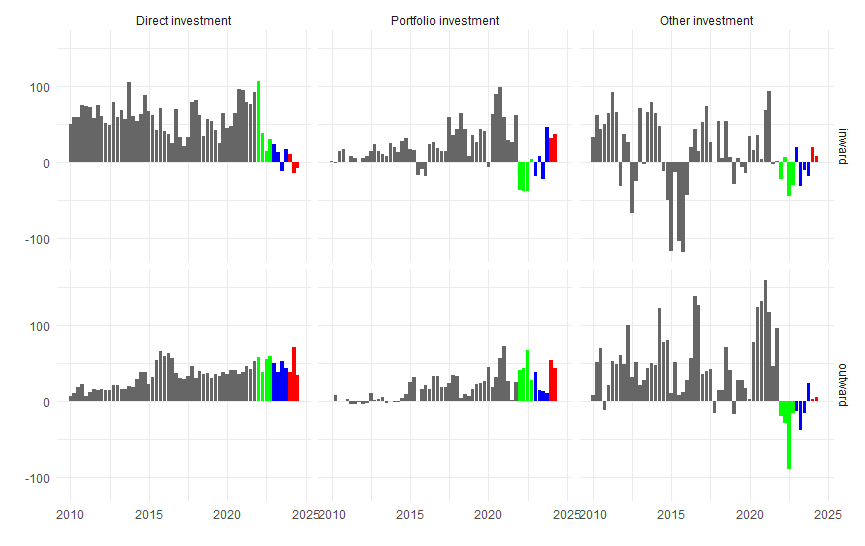

まず国際収支統計を使って、中国への資本流出入の状況を見ておきます。国際収支統計上、資本取引のデータは直接投資、証券投資、その他投資に分けられます。証券投資は株や債券など、経営権を得るためのものではない資金のやり取り、その他投資というのは、主に銀行による貸し借りです。

国家統計局のサイトを見ると、直近は2024年第3四半期の暫定データまでが出ています。ただし直接投資のみで、証券投資、その他投資のデータは、まだ出ていません。

それぞれ中国が海外向けに行った投資(outward)、海外が中国向けに行った投資(inward)の四半期ごとのフローの推移を見たのが以下のグラフです。四半期データなので、見やすくするため、2022、23、24年には色を付けています。

やはり目を引くのが、直接投資の流入(inward)が2022年第2四半期から急減し、足元ではマイナス(つまり純流出)になっている点です。年間を通してみると、2023年はまだプラスなのですが、24年は第3四半期までの合計でマイナスになっています。証券投資、その他投資にも22~23年にかけて純流出傾向はありますが、足元では回復していることと、長い目で見た場合の規模が直接投資とは大きく違うという点はあり、やはり直接投資の流入の変調が目につきます。

対中投資の主要な出し手

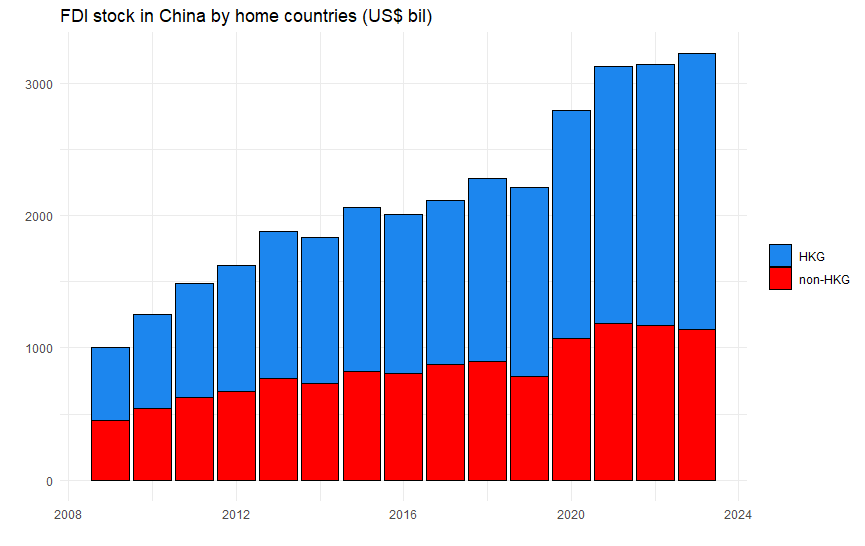

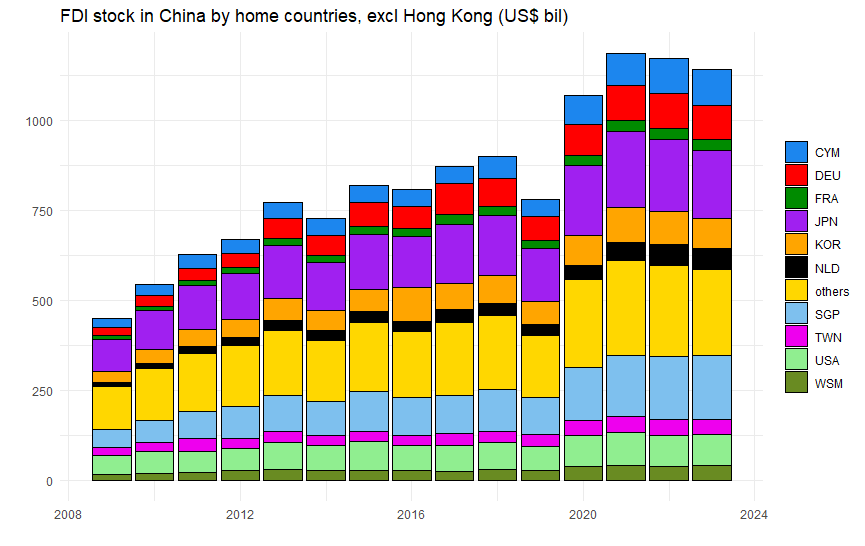

ここで対中投資を行っている主要国がどこか見てみます。IMFがまとめるCoordinated Direct Investment Surveyというのは、直接投資の出し手国と受け手国のペアデータが記録されています。まだ2023年までのデータしかないのですが、これを使って、対中直接投資ストックの国別推移を見てみます。

まず香港とそれ以外で分けてみると、結局、香港が半分以上を占めていて、これをどう扱うか迷うところです。香港からの対中投資の多くは、実際には香港に拠点を置く本土企業が香港経由で資金を本土に戻している、「返程投資」と呼ばれるものだと言われますので、やはり香港からの投資は除いて考えたほうがよさそうです。

そこで香港からの投資を除いて、資金の出し手別にストックの推移を見てみます。2023年時点で上位10ヵ国以外は「その他」でまとめてグラフにしています。

トップは日本、2位がシンガポール(SGP)です。その後、ケイマン諸島(CYM)、ドイツ(DEU)、アメリカ(USA)、韓国(KOR)、オランダ(NLD)と続きます。3位のケイマン、9位のサモア(WSM)はタックスヘイブンの経由地なので、本当の出し手はどこか別の国なのですが、詳細不明です。

このベースでみると、2019年に一度、残高が大きく減ったのち、直接投資ストックは回復しています。2018年に米国通商法301条による対中関税が課され、19年にはさらに追加関税、また華為が貿易制限のエンティティリストに載せられる等、米国の制裁措置が積み増されていった時期なので、各国が対中投資にブレーキを掛けたのは驚きではありません。むしろ中国のゼロコロナ政策で経済活動が大幅に制約される中、20年に大きく回復させているほうが面白いですね。

しかしその後、2021年以降、徐々に残高を落としています。国際収支統計(恐らく香港からの投資も含む)ベースだと、22、23年はまだ純流入だったのですが、香港を除けば22年にはすでにマイナスだったようです。今までも一時的に減少する年はありましたが(2013年、2016年、2019年)、2022、23年と続いて減少し、これが今年24年も続くとなると、やはり流れが変わってきている、という感じはします。

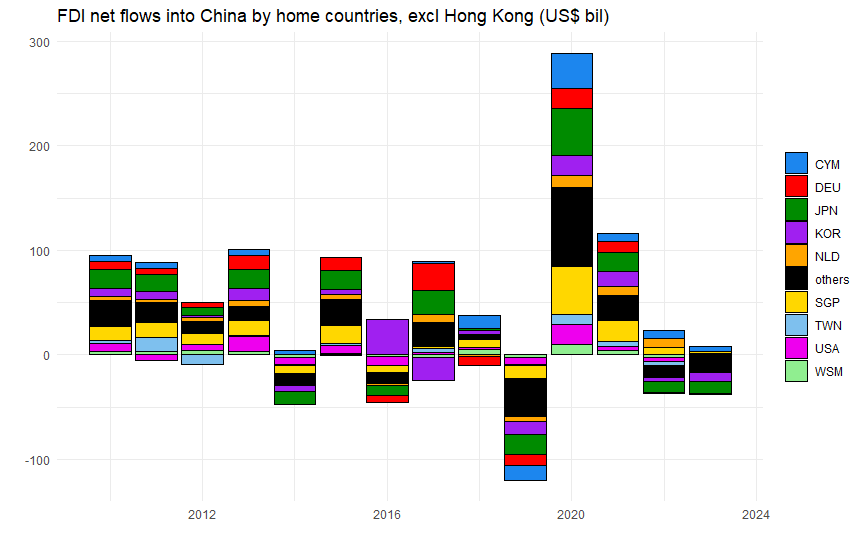

フローで見ると

ストック・データの前年との差により、資金出し手の国別フローを計算してみます。やはり香港は除いて計算します。

2022年にはネットでプラスの国も、それなりの規模だったのですが、2023年になるとプラスの規模が縮小します。日本は22年、23年と連続して流出。韓国、ドイツ、またトップ10以外の「その他」も同様です(いずれも23年の流出額は22年より拡大)。

両年ともプラスだったのはケイマンとシンガポールですが、その規模は23年には縮小しています。

やはり中国経済自体が減速傾向にあることに加え、特に大規模投資を行ってきた自動車産業では、電気自動車で完全に中国メーカーに負ける状況になっているので、かなり厳しい状況。日本では三菱や日産が工場閉鎖しましたが、ドイツもVWやBMWの撤退の可能性が言われています。

国際収支統計ベースでは、すでに第3四半期まででマイナスになっており、第4四半期でこれを取り戻すほどのプラスがあるのかどうか。しかし仮にプラスになったとしても、大きな規模になると考えるのは難しいでしょう。2025年以降、さらにトランプ関税が上積みされたりすると、この動きは簡単には元に戻りそうにありません。

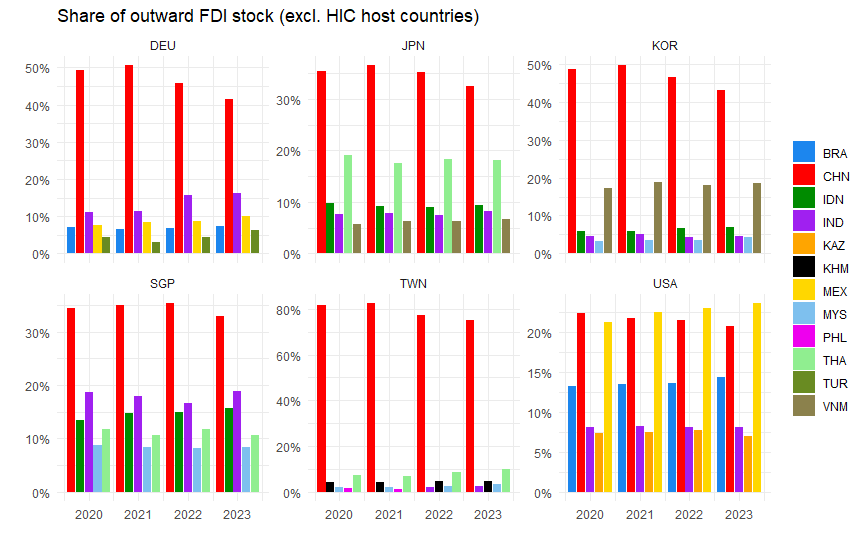

代わりの投資先は?

対中投資の主要国が、中国以外にどこに投資をしているのか見てみます。2020年から23年までの各年で、主要6ヵ国の投資先の上位5ヵ国が占めるシェアを見たものです。ただし対中投資とはタイプが違うと思われるため、先進国への投資は除いています。

台湾は、当然ながら中国向けが8割と圧倒的です。タイ(THA)、カンボジア(KHM)、フィリピン(PHL)、マレーシア(MYS)が、その他の上位5ヵ国ですが、その差は圧倒的。とはいえ、中国のシェアは徐々に落ちてきています。

ドイツ、韓国も対中投資が途上国の中では50%程度を占めていますが、徐々に落ちてきています。ただしドイツの場合、周辺の旧東欧諸国(高所得国に分類)でのサプライチェーンが構築されているので、韓国と同じには扱えません。

またアメリカの場合は、やはりUSMCAでのメキシコ、カナダがサプライチェーンとしては重要で、中国への投資は、日独韓とは異なった位置づけでしょうね。投資先のシェアとしてはメキシコのほうが重要であり、中国の後、次いでブラジル(BRA)、インド(IND)、カザフスタン(KAZ)となっています。

とはいえ、トランプがUSMCAをまた潰そうとしていて、メキシコ投資が今後どうなるかが見通せません。そもそも、1期目に「NAFTAは私の生涯で見た最悪の協定、disasterだ!」といって、それに代わってUSMCAを作ったはず。その際、「USMCAは、我々がこれまでに署名した貿易協定の中で最も公平で、バランスの取れた、有益なものだ。これまでで最高の協定だ!」と言ったはずなんですが、またそれに文句を言って、メキシコ、カナダの関税を引き上げるという動き。以前の言動との整合性を全く気にしない、この性格はうらやましい限りです。

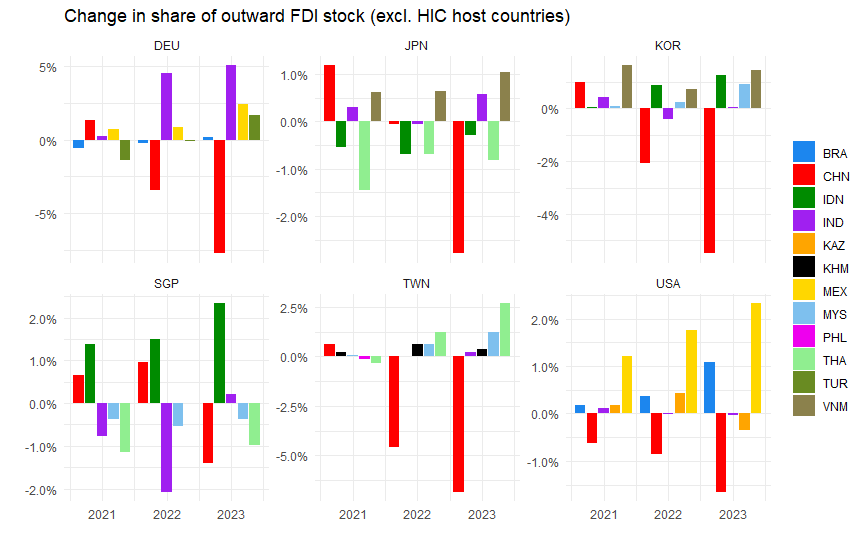

上記シェアを前年からの差にして、シェアの変化を確認してみます。

2020年からの変化を見ると、日本はベトナムが代替先という感じ。タイ、インドネシアという伝統的な投資先国も、実はシェアを落としているようです。韓国も、同じくベトナムが人気ですね。

これに対し、台湾がむしろタイ、マレーシアというASEAN先行国への投資を拡大しているのは、ちょっと面白いところ。やはり半導体生産などだと、もう少し人材や投資環境でも高度な投資先を望むのでしょうか。

ドイツはインドへの投資を進めていますが、果たしてインドが中国の代替生産地になるのかどうかは、まだ不透明な感じはしますね。確かに巨大市場で人口構成も若いのですが、果たしてどこまで(改革開放路線だった時期の中国ほど)ビジネス環境が整備できるか。

数年前までは中国経済は無敵という感じで、生産基地としても市場としても最重要の位置づけ、ヨーロッパなどはチャイナマネーの取り込みにも躍起で、米中逆転が既定路線のように言われていたのですが、この見通し修正の急速さは…、と思いつつ、80年代の日本も同じようなものでしたね。まぁ、歴史は繰り返す、ということでしょうか。