これまで資金供与総額、ローン・グラントの国別配分等から、中国の対外資金協力の特徴、思惑等を探ってきましたが、今回はローンの融資条件で考えてみます。

中国の融資は高利を押し付けて「債務の罠」を作り出しているとか、色々と批判がなされます。実際にはすべての融資が悪条件というわけではなく、国によりかなりの差があるというのが実情のようです。

今回は融資条件のデータを使って、どのような国に優遇条件、どのような国に厳しい条件の融資を行っているのか、「債務の罠」の懸念の高い国などを見ていきます。

融資条件の分布

まず融資条件データがある契約について、その分布を見ていきます。融資条件データとしては、金利と満期、グラントエレメント(GE)のデータがあります。

グラントエレメントとは、毎年の元利返済額を一定の割引率(IMF基準の場合5%)で割り戻して、その合計額と融資額面との差額が何%になるかという計算です。貸付金利が割引率より低ければプラスの値になり、一定の譲許性ありと評価されます。逆に貸付金利>割引率ならマイナスとなり、非譲許的融資と言えます(Aid Dataでは、譲許性のないものはゼロとして記録)。

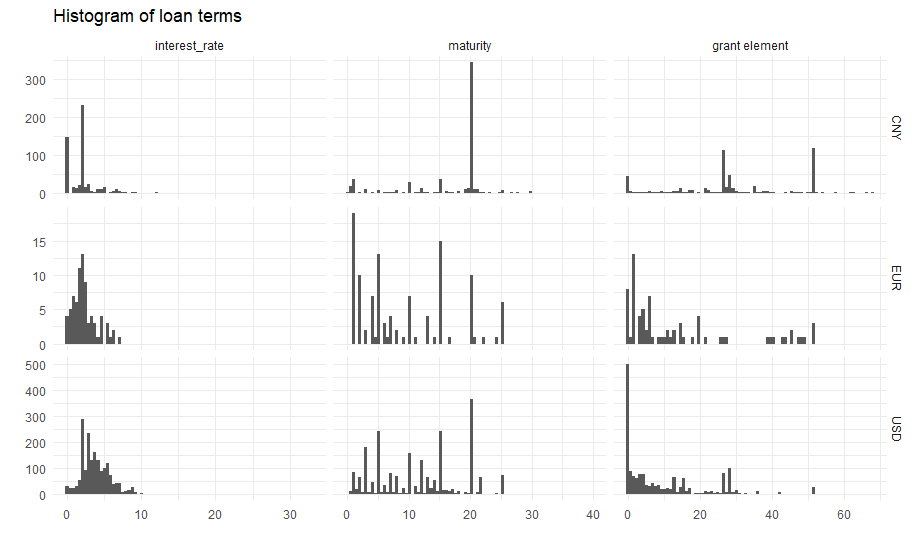

融資契約のうち、このような条件のデータがあるものは全体で3242本あります。大半はドル建て(2408本)、次いで人民元建て(614本)、ユーロ建て(113本)です。例えばアルゼンチン・ペソ建て、トルコ・リラ建てなどは、現地のインフレを反映して高利になるので、単純比較には適しません。そこで、上記の3通貨建てに限定します。

因みに円建て融資も7件ありました。2005~2006年にタイ向け3件、2007年と2019年にインド向け4件です。調達金利が安くて、低利貸し付けがしやすかったのでしょう。

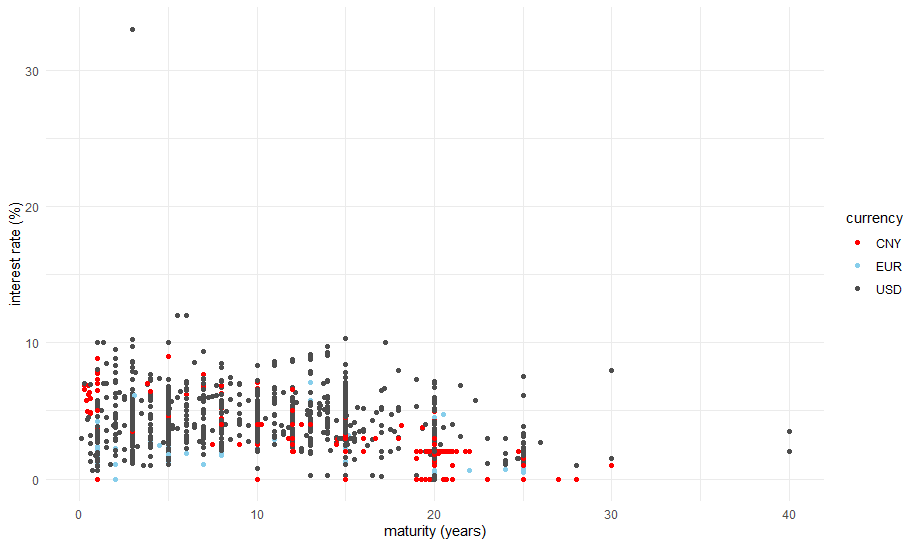

建値通貨別に金利、満期、GEの分布を見たのが、以下のグラフです。またその下には、金利と満期で分布図を作っておきました(建値通貨で色分け)。それぞれ、特に数値範囲が大きく異なっているようには見えないので、建値は違いますが、単純比較しても問題ないでしょう。

金利については大半が5%以下に分布、中央値は3%です。ゼロ金利の融資も181件あります(主に人民元建て融資)。満期も中央値は13年、GEは8.8%とプラスですので、必ずしも「中国=高利貸し」というレッテルは正しくないようです。因みにGEゼロ(つまり譲許的要素がない)契約は513件と、全体の34%です(GEデータが得られない契約は母数から除く)。ドル建て融資が多いですね。

因みに金利のヒストグラムの横軸が無駄に長いのですが、実は1件、ドル建てで33%(!)という超高利貸し案件があります。散布図でも、ひとつだけ飛びぬけている点があります。これはアルゼンチン向けのもので、まぁ、足元を見られたのでしょうか。

優遇される国とされない国

ODAローンの場合、通常は所得水準が低いほど、譲許的な条件で融資することが期待されます。もし所得水準が低いのに厳しい条件を課されたり、逆に所得水準が高いのに譲許的な条件を受けたりしたら、特別な関係だと言えます。もちろん、民間銀行による商業融資の場合、「所得水準が低い=返済リスクが高い」となって、リスクプレミアムを要求されるので、中国のように公的金融機関が商業融資をする国では、ちょっと判断は難しいのですが。

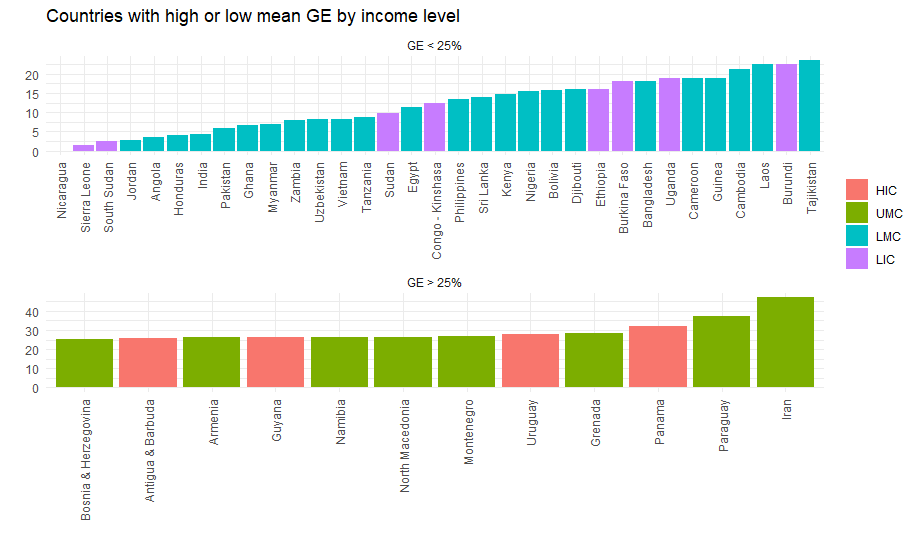

そこで所得水準とGEの関係から、「特別」な国を抽出してみます。まず各国の平均GE(個別ローンの金額で加重平均したGE)を計算したうえで、高所得・上位中所得国で平均GE25%以上の国、逆に低所得・低位中所得国で平均GE25%以下の国を抽出しました。

まず所得グループが高いのに譲許的な融資を受けている国を見ると、イランが最も優遇されています。ここは政治的な近さ、資源国という点で中国も優遇する気持ちは分かります。

その後、パラグアイ、パナマ、グレナダという中米の国が並びます。面白いのは、パナマとグレナダはそれぞれ2017年と2005年に台湾から中国に乗り換えている一方、パラグアイは今も台湾を承認している国です。前回のポストでも、台湾承認国なのに異例のODA供与国として、謎の国としていました。次の「転向国」候補として狙われているのでしょうかね。

もう少し譲許性は下がりますが、ガイアナ、アンティグア・バーブーダも、台湾問題の焦点となる中米・カリブ地域の国で、中国の影響力で話題になった国です。ガイアナは2021年に一度、台湾事務所の開設を許したものの、その後、中国の圧力でそれを撤回したことが報じられました。アンティグアは一帯一路構想に初期段階から参加した国で、中国がかなり大規模な経済特区を建設していると報じられています。

北マケドニア、モンテネグロ、ボスニアという旧ユーゴ諸国も厚遇されています。この辺りは純粋に政治的な近さでしょう。昔、コソボ紛争の時、在ユーゴの中国大使館への米軍誤爆という事件もあり、対米牽制という点でも重要な友好国でしょう。因みに北マケドニアは一度、1999年に台湾承認に変更しますが、その後、2001年に再び中国承認に復帰した国です。

こう考えると、所得水準が高い国への譲許的融資には、やはり台湾問題絡みでの中米、政治的近接性からの東欧諸国という性格がありそうです。

逆に所得水準が低いのに譲許性が低い国としては、まずニカラグアはゼロ(まったく譲許的融資を受けていない)。ニカラグアもワースト5位のホンジュラスも、ともに2021年(このデータの最終年)に中国承認に転向した国です。台湾承認時代には優遇されなかったのですが、このデータ以降は、もっと優遇してもらえているかもしれません。

中米以外では、アフリカの低所得国が目立ちます。シエラレオネ、南北スーダン、コンゴ等、低所得国の資源国が並びます。また低位中所得国でも、アンゴラやガーナ、ザンビア等、資源獲得が背景と思われる非譲許的融資が多い国があります。

もともと融資は資源国狙いという要素が強かったので、資源国が並ぶこと自体は不思議ではないのかもしれません。ただ、所得水準の低い国に条件の悪い融資を多額に行えば、それが債務不履行に陥るリスクを高めるのも事実。それが意図的な戦略なのかどうかは別として、ここで懸念されるのが「債務の罠」ですね。

因みにこの作業をしていて見つけたのですが、インドネシアは大半がGE25%以下の非譲許的融資なのですが、これを超える優遇融資案件が1件だけあります。2017年に、金利2%、返済期間40年、GE40.3%で、2,380百万ドルを融資しています。これは日本と争った高速鉄道案件がらみの融資です。普段は非譲許的な融資条件しか得られないのですが(融資条件データがある契約130本中、GEゼロが49本、0%台でいうと64本と半数以上)、この時だけは大盤振る舞いをして、日本から事業をもぎ取ったということですね。

「債務の罠」のリスクはあるのか

と、まぁ、中国の公的融資の供与条件がどのように決まっているのか、どうも政治的な事情もあるようで、なかなかクリアには理解できない部分があります。その中で気になるのが、上で見た低所得の資源国向けの非譲許的融資が「債務の罠」となるのかどうかです。

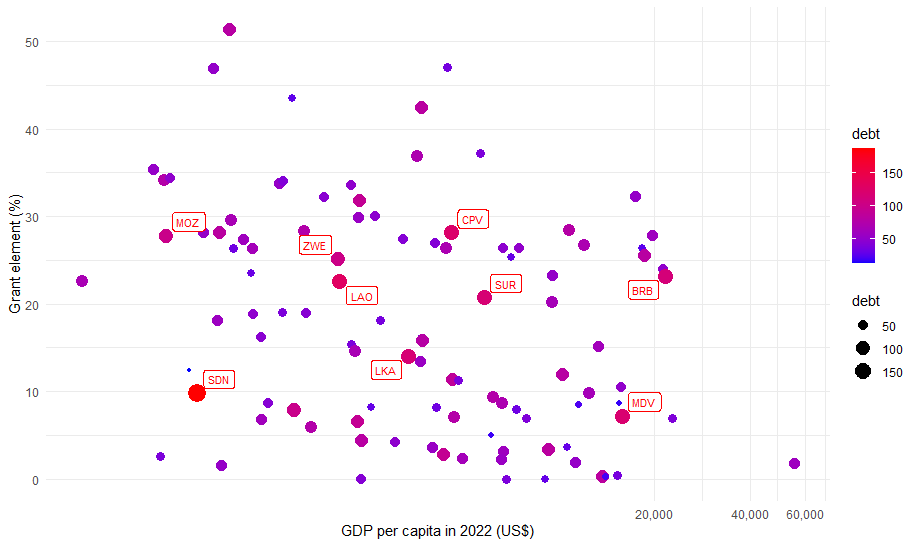

ここでは各国の所得水準と平均GEでプロットし、また各国の現時点での公的債務(GDP比)をドットの大きさ(+色)で表しました。ドットが大きい国は債務負担が重い国ですが、特に債務残高がGDP比で100%を超えている国は、国名を併記しています。

左下の領域が、所得水準が低く、GEも低いという厳しい条件の国々ですが、その中でも債務比率が既に高い国(大きなドット)が、中国融資により債務リスクの懸念が強くなっている国と言えそう。筆頭はスーダン(SDN)ですね。中国は資源狙いで融資をしているのですが、紛争などでリスクも高いためか、条件は厳しめ。既に債務比率も高く、デフォルト状態になるのを避けようとすれば、石油権益を中国に渡すしかなくなりそうです。

また、債務の罠の典型としてよく出されるスリランカ(LKA)。スーダンよりは所得水準は高いとはいえ、債務比率が高く、その中で中国の融資条件は厳しくなっています。強権政権により、昔のタミル系との紛争は一層されたのですが、どうもその後の国内政治は行ったり来たり。中国はインドへの牽制の思惑もあり貸し込んでいます。その結果、スリランカは債務返済ができなくなって港湾権益を渡すことになり、ちょっと難しい状況。

所得水準が高いので、両国と同じには論じられないですが、モルジブ(MDV)もインド対中国の狭間で、中国からの借入が進んだ国。まぁ、所得水準が高いので、条件が比較的厳しいこと自体は納得できますが、同じ所得水準でGEがもっと高い国はいくらでもありますし、この辺りの基準が分かりません。

ちょっと嫌なのがラオス(LAO)。上記3カ国よりは平均的な融資条件はいいのですが、中国からの借入でがんじがらめになり、南シナ海問題等でもASEAN内での中国権益代弁者のような位置を強いられる結果になると、我々にとっても困った存在になります。

資源ブームで借入を増やしたものの、その後の下落で首が回らなくなったモザンビーク(MOZ)や、債務比率が100%を少し下回っているのでグラフでは名前が出ていませんがジンバブエやガーナ(SDNの少し右下の大きな赤丸2つ)も、注意しないと債務の罠の犠牲者とされてしまいそうです。