NHKの番組で、月曜日に大きな事件が起きる、というドキュメンタリーをやっていました。事例として社会的な事件だけでなく、ニクソン・ショック後の東京市場の混乱、ブラックマンデー等の金融市場の混乱も挙げられていました。

色々と市場の「アノマリー」として挙げられるものはあります。代表的なのは「Sell in May」ですよね。幸い、市場のデータは比較的簡単にとれるので、ちょっとこの辺りを見てみようと思います。

「I don’t like Mondays」

NHKの「映像の世紀」というドキュメンタリーは、時々面白いものがあるのですが、先日の回は「I don’t like Mondays」というもの。1979年1月26日(月)にアメリカで起きた16歳女子の銃乱射事件を出発点に、月曜日に大きな出来事が頻繁に起きる、という方向に展開していきます。

例として挙がったのが、真珠湾攻撃(1941年12月8日)、ジョン・レノン殺害事件(1980年12月8日)、ブラックマンデー(1987年10月19日)、地下鉄サリン事件(1995年3月20日)等。

また、ちょっとこじつけが過ぎるのではと思いましたが、ニクソン・ショック(1971年8月15日。これは日曜日)を受けた日本の金融市場混乱(こっちが月曜日)も挙げていました。

「I don’t like Mondays」というのは、この乱射事件を受けて作られたBoomtown Ratsの曲らしいですが、当時まだガキだった私には、全く記憶がない曲でした。

まぁ、この辺り、突っ込みどころはあります。その後の社会に極めて大きな影響を及ぼしたイベントとしては、米同時多発テロ(2001年9月11日)は火曜日、阪神淡路大震災(1995年1月17日)も火曜日、東日本大震災(2011年3月11日)は金曜日です。

また真珠湾攻撃は、日本人にとっては12月8日ですが、攻撃を受けた現地ハワイでは12月7日です。昔、『第17捕虜収容所』という映画で、真珠湾攻撃の日付を間違えてドイツのスパイがバレるという「おいおい、そんなマヌケな」というストーリーもありました(古い!)。

とはいえ、実際、月曜日はサラリーマンなら誰しも気分が乗らない日ですし、世の中には色んな不思議な法則、アノマリーというものはあります。株式市場で、このようなパターンがあるのか確認しましょう。

使うデータ

まず米SP500、日経平均、英FT100、独DAXの株価を取得します。SPと日経は1980年1月から取りましたが(もっと古くから取れますが、他データとの兼ね合いから1980年にしました)、FTは1984年1月、DAXは1988年1月からしか取得できません。データ期間は異なりますが、このベースで作業を進めます。

この日次データの対数リターンを計算します。月曜日は休みが多いのですが、その場合は月曜のリターン・データはなし、また火曜日も月曜日のデータがないのでリターンが計算できない、ということにします。火曜日は「週の最初の取引日」ということで、前週末比で考えてもいいのですが、今回は「曜日のアノマリー」にこだわることにします。

月曜日のアノマリーはあるのか

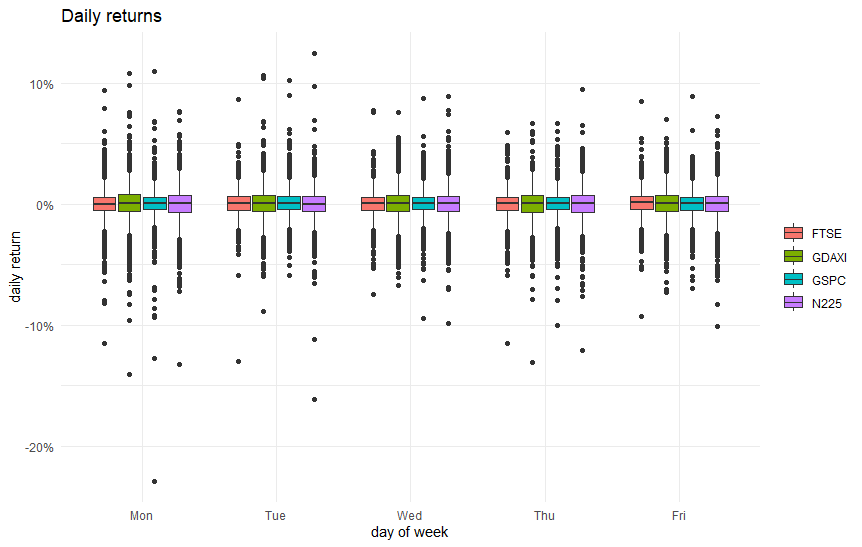

以下が4市場の各曜日の日次リターンの分布ですが、さすがに、これだけだと何とも言えませんね。何となく「外れ値」の散らばり方を見ると、日経以外は月曜日が確かに大きい感じはします。日経は火曜日のほうが大きいようにも見えますが、前日の米国市場の急変を受けて、翌日の火曜日に大きく動くという可能性は思い浮かびます。

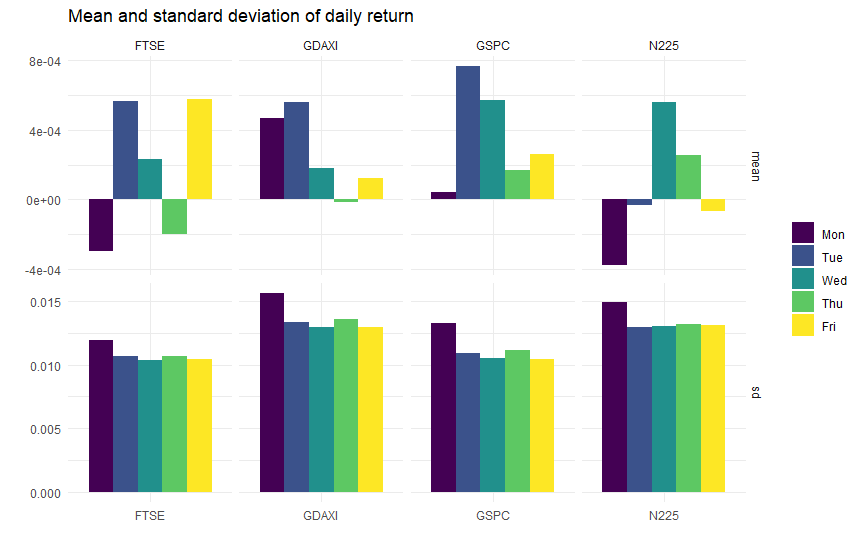

各市場の平均と標準偏差を曜日ごとに計算したものが、以下のグラフです。データのカバーする期間が異なる点は留意が必要ですが。

まず平均リターンを見ると、英FTと日経は何とマイナス、米SPはかろうじてプラスですが、各曜日では最も低いです。一方、独DAXは、火曜日よりは低いものの、むしろ曜日中では2番目に高いという結果。なぜドイツだけ月曜日のパフォーマンスがいいのか、勤勉実直な国民性が影響している…なんてことはないでしょうね。

また日経は火曜と金曜も平均がマイナス。データ対象期間の多くが「失われた30年」の期間なので、これは仕方ないでしょう。一方、英独は木曜日がマイナス、米国も低いです。これもナゾですが、とても踏み込めません。

ただし標準偏差で見ると、ドイツも含め、すべての市場で月曜日が一番大きいです。これを見ると、確かに月曜日は市場が荒れる、というアノマリーがあるかも、と思わせます。

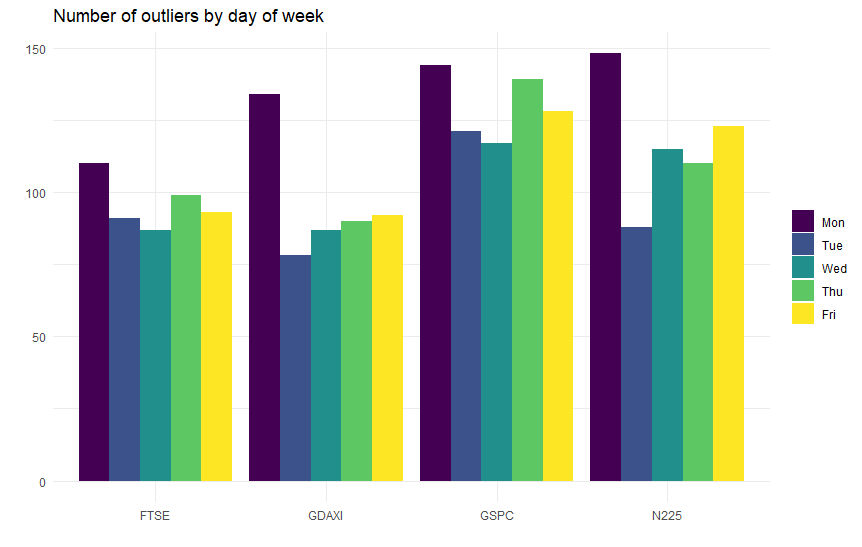

別の見方として、曜日横断で見たデータの「外れ値」の数を、曜日ごとに比べたのが以下の図です。外れ値の基準としては、よく使われる四分位 ± 1.5×IQRを用いています。やはり、これを見てもすべての市場で月曜日の外れ値が最も多いことが分かります(データ数が違うので、日米の外れ値の数が多いのは許してください)。

なお、ここには出しませんが(うまいグラフ化が思いつかなかったので)、米SPの曜日ごとの日次リターンのデータを使って、例えば月曜日と火曜日は同じ分布に属するかどうか、という検定も行いました。4種類の検定を行ったのですが、月曜と火曜はすべての基準で「同じ分布に属さない」との結果でした。ところが火曜と水曜だとすべての基準で「同じ分布」、火曜と木曜だと2対2で判断が分かれ、火曜と金曜だと3対1で「同じ分布に属さない」との結果。

必ずしも「月曜だけが特別」とは言い切れませんが、やはり他の曜日よりは「特別」と言っていいように思えます。

日経は米SPの一日遅れか

常識的には、日経は前日の米国市場の動きを受けて、同じ方向に振れるのだろうなと思われます。特に昼のニュース等だと「前日の米国市場の流れを受けて…」という枕詞の報道が多い印象。実際に売買をしている市場関係者の方は、そんな単純なものじゃない、と反論されるだろうとは思いますが(むしろ、部外者としては、そう期待したいところ)。

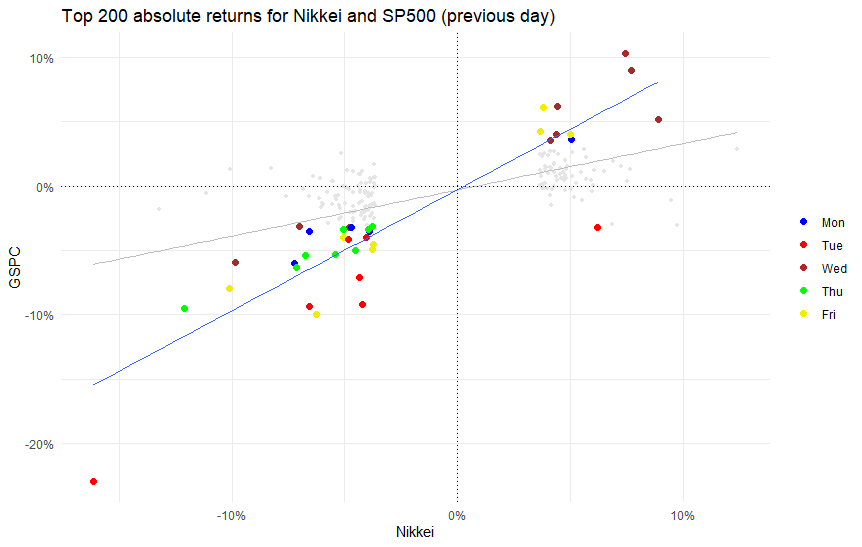

ここでは特に大きな変動が米国の影響かどうか、という点で見たいと思います。まず日米の日次リターンの絶対値で、それぞれトップ200のエピソードを抽出します。そのうえで、日経のトップ200のうち前日の米国株の変動率もトップ200のものと、そうでないものを分けてプロットしたのが以下の図です。薄いグレーは、日経は変動率トップ200ですが米国は違うもの、色付き(曜日で異なる)は日米ともトップ200の変動率のエピソードです。

両方がトップ200として残ったのは、日経の変動率トップ200のうち、37のエピソードだけでした。この18.5%というのを高いと見るか、低いと見るか。左下に滅茶苦茶に大きいマイナスがありますが、これは1987年10月20日、つまりブラックマンデーの翌日の火曜日です。これは明らかに日本が米国市場の急落の影響を受けた日です。

グレーの傾向線は、色付き(日米ともトップ200の変動率)を含めた全体の傾向線です。当然ながら37エピソードのみで引いた傾向線(青線)よりは緩やかになります。しかしトップ200同士の傾きがほぼ1なのに対し、全体では0.5以下。つまり前日の米国市場の変動率は半分以下ですし、前日の米国株の変動がプラスやほぼゼロなのに日本はマイナス(あるいは逆)というものも一定程度あります。どう評価するかですね。

火曜日は赤で示していますが、ブラックマンデーの翌日を含めて7回。一方、東京市場でも変動の大きかった月曜(青)ですが、これは全体の5回だけ。ひとつは2008年10月27日なので、リーマンショック後の市場混乱の影響です(因みにリーマン破綻も2008年9月15日で月曜日!)。曜日的には水、木、金でそれぞれ9回、8回、8回なので、米国に引きずられた大幅変動については、あまり曜日の影響はないというべきでしょうか。

ということで、あまりクリアカットな結論ではないのですが、どうも日米英独の4カ国で見て、月曜日は株式市場の変動が大きく、またドイツを除いて平均リターンも低い。日本の場合、大きな変動に前日の米国の影響は否定できないものの、必ずしも常にそうとは言えない。また月曜の市場混乱というアノマリーがあるとしても、前週末(金曜)の米国市場のせいとは言い切れない、というような感じです。

完全に数字のお遊び以上のものではないですが、やはり株式投資家からすると、「月曜日なんか嫌いだぁ!」という声は聞こえてきそうな感じはしました。